“4561 退运货物”该如何操作?

众多监管方式中,您是否曾有过这些疑问:“退运货物”与“直接退运货物”“无代价抵偿货物”之间有什么区别?哪些货物才适用“退运货物”呢?应该如何申请相关税款的免征或退还?......

今天,就由小编带您深度了解“4561 退运货物”吧!

“4561 退运货物”的定义:

是指原进出口货物因残损、短少、品质不良或者规格不符、延误交货或其他原因退运出、进境的货物。监管方式代码为“4561”,简称“退运货物”。

“退运货物”与“直接退运货物”的区别

“退运货物”是货物放行后因残损、短少、品质不良或者规格不符、延误交货或其他原因退运的货物。

“直接退运货物”是货物进境后、放行结关前退运的货物用监管方式代码为“4500”。

“退运货物”与“无代价抵偿货物”的区别

“退运货物”本质上是“退货”,原状退货并退还原货物征收的税款。

“无代价抵偿货物”本质上是“换货”,将原货物退运并更换相同的货物,不退还原货物已征的税款。监管方式代码为“3100”。

适用范围有哪些?

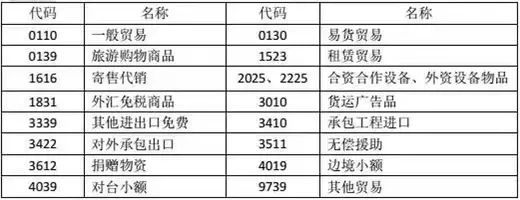

适用“退运货物”的贸易方式:

此外,对于跨境电商出口商品(包括9610电子商务出口、1210保税电商出口、0110一般贸易出口、9710跨境电商B2B直接出口、9810跨境电商出口海外仓)的退运也可适用。

不适用“退运货物”的情形:

1.货物进境后、办结海关手续前退运的货物。

2.加工贸易进出口货物退运。

3.加工贸易设备退运。

4.“租赁不满一年”退运的货物。

5.“免税品”退运出境。

6.出口加工区内设备退运出境。

7.进出口无代价抵偿的货物,被更换的原进口货物退运出境。

税收征管相关规定 :

根据《中华人民共和国海关进出口货物征税管理办法》(海关总署令第124号,第240号修改附件13)规定,满足相关条件的退运货物,可申请免征或退还进(出)口关税和进口环节海关代征税。

免(退)税须满足三个条件:

1.因品质或者规格的原因;

2.进(出)口货物自进(出)口放行之日起1年内;跨境电商商品为出口之日起6个月内;

3.原状退货复运进(出)境。

符合退税办理材料:

已缴纳税款的进口货物,因品质或者规格原因原状退货复运出境的,纳税义务人自缴纳税款之日起1年内,可以向海关申请退税。

纳税义务人向海关申请退税时,应当提交下列材料:

1.《退税申请书》(企业自行出具);

2.收发货人双方关于退货的协议。

已缴纳出口关税的出口货物,因品质或者规格原因原状退货复运进境,并且已重新缴纳因出口而退还的国内环节有关税收的,纳税义务人自缴纳税款之日起1年内,可以向海关申请退税。

纳税义务人向海关申请退税时,应当提交下列材料:

1.《退税申请书》(企业自行出具);

2.收发货人双方关于退货的协议和税务机关重新征收国内环节税的证明。

为落实党中央、国务院关于加大力度稳住经济大盘的重大决策部署,海关总署出台一系列的措施,进一步助企纾困降低成本,促进外贸保稳提质。其中,就包括取消企业办理退运货物免征关税和进口环节税专门申请的第三方检测要求。

特别提醒:

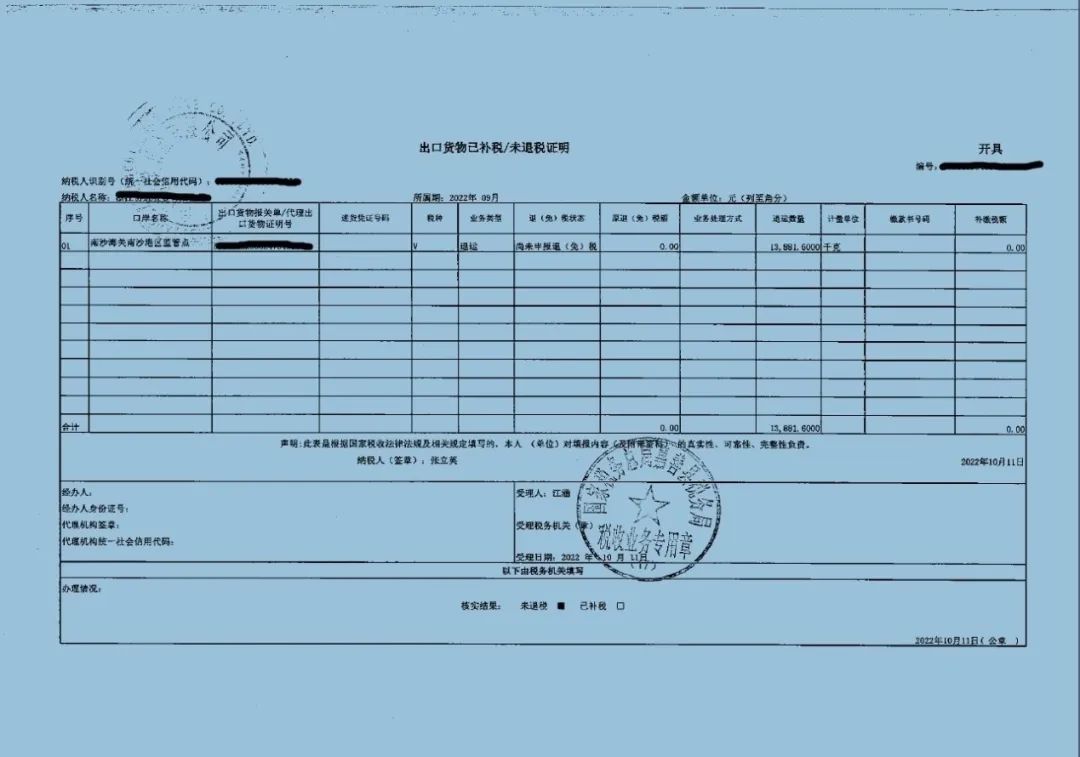

企业在办理符合不予征税的“4561 退运货物”时,需提供由税局出具的《出口货物退运(已补税)未退税证明》: